Contribuição e legislação previdenciária, salário-família e processos trabalhistas no eSocial

NOVA TABELA DE CONTRIBUIÇÃO PREVIDENCIÁRIA, NOVOS VALORES DE SALÁRIO-FAMÍLIA, BENEFÍCIOS E DE MULTAS À LEGISLAÇÃO PREVIDENCIÁRIA

PORTARIA INTERMINISTERIAL MPS/MF Nº 26, DE 10 DE JANEIRO DE 2023

(D.O.U. de 11 de janeiro de 2023)

Foi publicada Portaria Interministerial nº 26, de 10 de janeiro de 2023 (D.O.U. de 11 de janeiro de 2023), do Ministério do Trabalho e Previdência, que dispõe sobre o reajuste dos benefícios pagos pelo Instituto Nacional do Seguro Social – INSS e dos demais valores constantes do Regulamento da Previdência Social – RPS; sobre a contribuição dos segurados empregado, empregado doméstico e trabalhador avulso, para pagamento de remuneração a partir de 1º de janeiro de 2023; e sobre o valor da cota do salário-família.

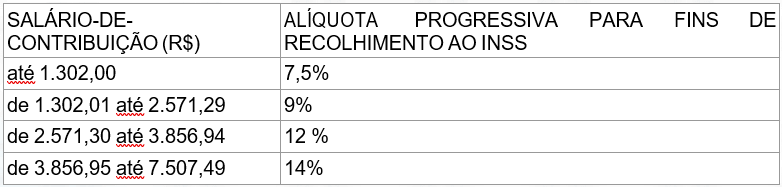

I-) TABELA DE CONTRIBUIÇÃO PREVIDENCIÁRIA

A Portaria Interministerial nº 26/2023 altera os valores constantes na tabela de contribuição dos segurados empregado, empregado doméstico e trabalhador avulso para efeito de pagamento de remuneração, a partir de 1º de janeiro de 2023:

Oportuno registrar que a contribuição do segurado será calculada mediante aplicação da correspondente alíquota, de forma progressiva, isto é, faixa a faixa, conforme consta na tabela acima.

Reitera-se que essa alteração de metodologia decorre da Reforma Previdenciária aprovada no exercício de 2019, oportunidade em que a Emenda Constitucional nº 103/2019 alterou dispositivos da Constituição Federal, dentre eles o inciso II do artigo 195 (no sentido de que a seguridade social será financiada mediante recursos públicos e contribuições sociais dos trabalhadores e dos demais segurados da Previdência Social, podendo ser adotadas alíquotas progressivas de acordo com o valor do salário de contribuição, não incidindo contribuição sobre aposentadoria e pensão concedidas pelo Regime Geral de Previdência Social).

O artigo 28 da Emenda Constitucional nº 103/2019 definiu os percentuais das alíquotas de contribuição progressiva e Portaria Interministerial nº 26/2023 atualizou os limites dos salários de contribuição.

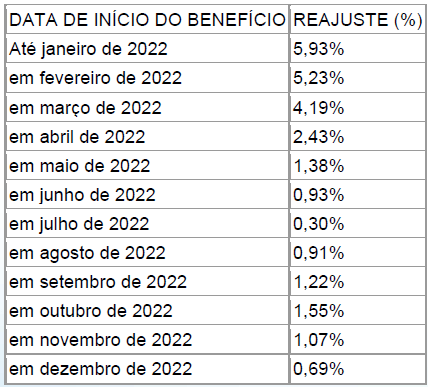

II-) BENEFÍCIOS PAGOS PELO INSTITUTO NACIONAL DO SEGURO SOCIAL – INSS E DOS DEMAIS VALORES CONSTANTES DO REGULAMENTO DA PREVIDÊNCIA SOCIAL – RPS

A Portaria também estabelece que, a partir de 1º de janeiro de 2023, o salário de benefício e o salário de contribuição não poderão ser inferiores a R$ 1.302,00 (mil trezentos e dois reais), nem superiores a R$ 7.507,49 (sete mil quinhentos e sete reais e quarenta e nove centavos).

Ainda, dispõe que os benefícios pagos pelo INSS serão reajustados, a partir de 1º de janeiro de 2023, em 5,93% (cinco inteiros e noventa e três décimos por cento). Registra- se que os benefícios concedidos a partir de 1º de janeiro de 2022 serão reajustados de acordo com os percentuais indicados na tabela abaixo:

III-) SALÁRIO-FAMÍLIA

O valor da cota do salário-família por filho ou equiparado de qualquer condição, até 14 (quatorze) anos de idade, ou inválido de qualquer idade, a partir de 1º de janeiro de 2023, é de R$ 59,82 (cinquenta e nove reais e oitenta e dois centavos) para o segurado com remuneração mensal não superior a R$ 1.754,18 (mil setecentos e cinquenta e quatro reais e dezoito centavos).

IV-) MULTAS PELO DESCUMPRIMENTO DE OBRIGAÇÕES PREVIDENCIÁRIAS

A partir de 1º de janeiro de 2023 o valor da multa por descumprimento de obrigações acessórias previstas no artigo 255 do Regulamento da Previdência Social pode variar de R$ 407,84 (quatrocentos e sete reais e oitenta e quatro centavos) a R$ 40.787,11 (quarenta mil setecentos e oitenta e sete reais e onze centavos), como por exemplo, para o caso de a empresa deixar de afixar cópia da Guia da Previdência Social, relativamente à competência anterior, durante o período de um mês, no quadro de horário de que trata o art. 74 da CLT, ou deixar de prestar ao INSS e à Secretaria da Receita Federal do Brasil todas as informações cadastrais, financeiras e contábeis de interesse dos mesmos, na forma por eles estabelecida, bem como os esclarecimentos necessários à fiscalização.

Ainda, os valores das multas pelas infrações a qualquer dispositivo do Regulamento da Previdência Social, para a qual não haja penalidade expressamente cominada no art. 283, variam, conforme a gravidade da infração, de R$ 3.100,06 (três mil e cem reais e seis centavos) a R$ 310.004,70 (trezentos e dez mil quatro reais e setenta centavos).

No mesmo sentido, o valor da multa indicada no inciso II do art. 283 do Regulamento da Previdência Social (por deixar de reter e recolher a contribuição previdenciária e por deixar de manter laudo técnico – LTCAT – atualizado com referência aos agentes nocivos existentes no ambiente de trabalho dos trabalhadores ou emitir documento de comprovação de efetiva exposição em desacordo com o respectivo laudo) é de R$ 31.000,41 (trinta e um mil reais e quarenta e um centavos).

É exigida Certidão Negativa de Débito – CND da empresa na alienação ou oneração, a qualquer título, de bem móvel incorporado ao seu ativo permanente de valor superior a R$ 77.500,38 (setenta e sete mil quinhentos reais e trinta e oito centavos).

Por fim, há pena de reclusão, de 2 (dois) a 5 (cinco) anos, e multa de R$ 6.627,92 (seis mil seiscentos e vinte e sete reais e noventa e dois centavos) para o caso de a empresa suprimir ou reduzir contribuição social previdenciária e qualquer acessório, mediante as seguintes condutas:

I – omitir de folha de pagamento da empresa ou de documento de informações previsto pela legislação previdenciária segurados empregado, empresário, trabalhador avulso ou trabalhador autônomo ou a este equiparado que lhe prestem serviços;

II -deixar de lançar mensalmente nos títulos próprios da contabilidade da empresa as quantias descontadas dos segurados ou as devidas pelo empregador ou pelo tomador de serviços;

III – omitir, total ou parcialmente, receitas ou lucros auferidos, remunerações pagas ou creditadas e demais fatos geradores de contribuições sociais previdenciárias.

PROCESSOS TRABALHISTAS NO ESOCIAL – ENVIO DE NOVOS EVENTOS A PARTIR DE JANEIRO DE 2023

Os empregadores deverão inserir no eSocial os dados relativos (a) processos trabalhistas cujas decisões transitaram em julgado a partir de 1º de janeiro de 2023; (b) acordos judiciais homologados a partir de 1º de janeiro de 2023; e (c) processos cuja decisão homologatória dos cálculos de liquidação proferida a partir de 1º de janeiro de 2023, mesmo que o trânsito em julgado tenha ocorrido em data anterior.

Tal determinação já consta no manual da nova versão do eSocial (Versão S-1.1): as empresas deverão registrar: I-) ações e acordos celebrados nas Comissões de Conciliação Prévia (CCP) e nos Núcleos Intersindicais (Ninter) concluídos a partir de 1º de janeiro de 2023; II-) os dados dos processos em que foram condenadas de forma solidária ou subsidiária; III-) as informações sobre o período em que o empregado trabalhou na empresa, remuneração mensal, os pedidos do processo e a condenação deferida pela Justiça do Trabalho, assim como as bases de cálculo do FGTS e da contribuição previdenciária.

O prazo para que as empresas apresentem essas informações termina no 15º dia do mês subsequente à decisão transitada em julgado a partir de 1º de janeiro de 2023 ou ao acordo homologado a partir da mesma data.

Em termos práticos, tem-se que S-2500 é o evento do eSocial que registra as informações de processos trabalhistas na Justiça do Trabalho.

Ele é capaz de alimentar a CTPS caso de o reclamante não mais atue na empresa e o teor da ação determine o reconhecimento do vínculo de emprego.

Caso o vínculo estiver ativo e a decisão judicial determinar a alteração de informações constantes do Registro de Eventos Trabalhistas (RET), será necessário o envio da retificação do evento original correspondente (S-2200 ou S-2300).

Quando o trabalhador permanecer prestando serviço no declarante, deve ser encaminhado, antes do envio do evento S-2500, o evento de admissão correspondente (S-2200 ou S-2300), caso ainda não tenha sido enviado.

No caso do evento S-2200, campo indicativo de admissão {indAdmissao} deve ser preenchido com “3 – Decorrente de decisão judicial” e em ambos os casos (S-2200 e S- 2300) deve ser preenchido o número do processo judicial no campo [nrProcTrab}.

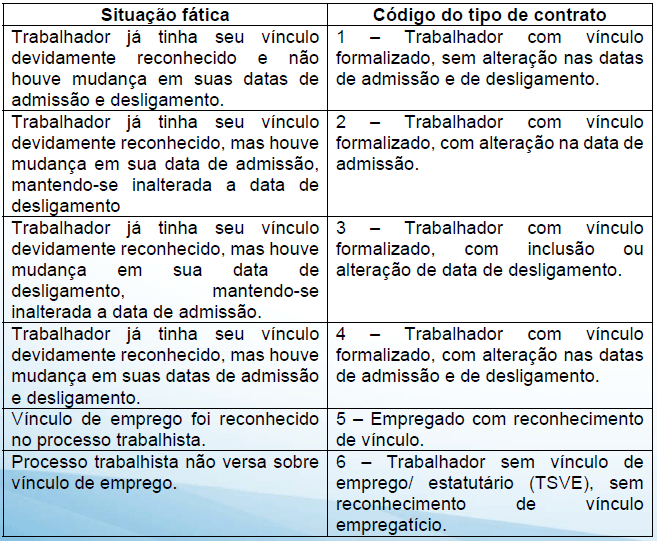

No campo tipo de contrato {tpContr} do grupo informações do contrato de trabalho [infoContr] deve ser declarada a condição do processo judicial ou da demanda submetida à CCP ou ao Ninter, considerando a situação do vínculo antes e após o processo trabalhista, senão:

As bases de cálculo do FGTS informadas neste evento são complementares às já declaradas no eSocial a partir de: I-) janeiro de 2019, para as empresas do grupo 1; II-) início da obrigatoriedade dos eventos periódicos para os demais grupos.

Em caso de períodos anteriores a esses marcos temporais, se houver necessidade de geração de guia para recolhimento do FGTS na conta vinculada do trabalhador, devem ser declaradas a base de cálculo original acrescida da base de cálculo complementar.

Acerca da contribuição previdenciária, as bases informadas neste evento são complementares às já prestadas ao eSocial ou GFIP. Isso significa que as informações originalmente declaradas nos eventos remuneratórios do eSocial ou na GFIP não devem ser retificadas.

Reitera-se que no evento S-2500 deve ser constar a base de cálculo da contribuição previdenciária, detalhada mês a mês, incidente sobre o valor da decisão judicial. Já o recolhimento ocorre no evento S-2501.

Novos eventos:

S-2500 – Processo trabalhista;

S-2501 – Informações de contribuições decorrentes de processo trabalhista;

S-3500 – Exclusão de eventos – Processo trabalhista (torna sem efeito um evento S-2500 ou S-2501 enviado indevidamente);

S-5501 – Informações de tributos decorrentes de processo trabalhista.

Conteúdo fornecido por Garcez Advogados Associados, assessoria jurídica trabalhista do SINDIMETAL RS.

Compartilhe nas redes sociais!

- Postado em: 16 janeiro de 2023